中国铝电解电容器行业上市公司江海股份(002484)、艾华集团(603989)、风华高科(000636)等。

本文核心数据:江海股份以及艾华集团铝电解电容器产销量、产销率、业务构成、研发投入、经营业绩

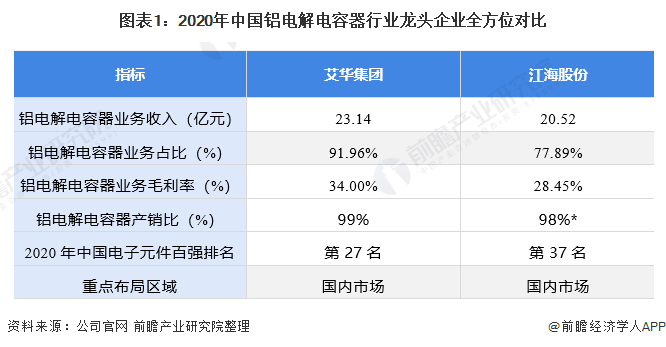

铝电解电容器已大范围的应用于消费类电子、通信、电脑及周边、仪器仪表、自动化控制、汽车工业、光电产品、高速铁路与航空及军事装备等行业。目前,中国铝电解电容器的有突出贡献的公司分别是艾华集团(603989)和江海股份(002484)。

注:*由于江海股份未公布铝电解电容器产品的具体产销情况,故该数据为江海股份电子元件产品的整体产销情况。其中,铝电解电容器产品在江海股份电子元件业务中占比超过85%。

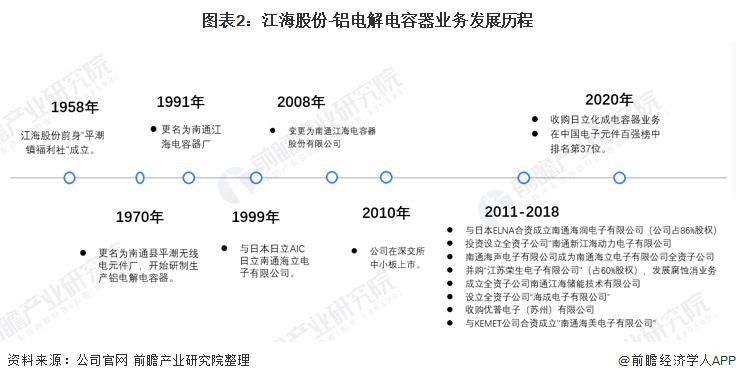

1958年。,江海股份前身“平潮镇福利社成立。1970年,更名为南通县平潮无线电元件厂,开始研制生产铝电解电容器。2008年,变更为南通江海电容器股份有限公司;2010年,江海股份在深交所中小板上市。2011-2018年,江海股份相继通过设立、收购了南通海润电子有限公司(与日本ELNA合资)、南通新江海动力电子有限公司(全资)、南通海声电子有限公司(全资)、江苏荣生电子有限公司(并购)、南通江海储能技术有限公司(全资)、海成电子有限公司(全资)、优普电子(苏州)有限公司(收购)和南通海美电子有限公司(与KEMET公司合资)。2020年,江海股份收购日立化成电容器业务,且在中国电子元件百强榜中排名第37位。

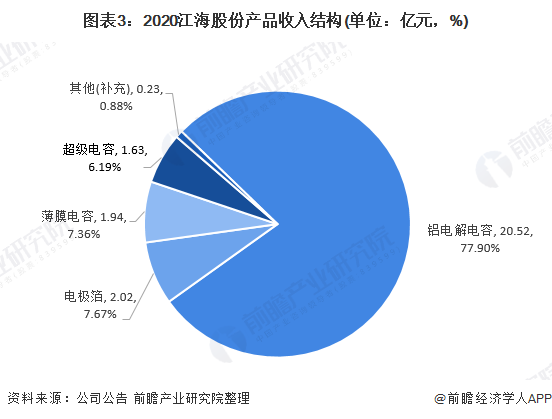

从细分产品的营业收入来看,2020年,江海股份的营业收入以铝电解电容业务为主。铝电解电容器业务营收为20.52亿元,占比为77.90%;电极箔业务收入为2.02亿元,其营收占比为7.67%;薄膜电容营收为1.94亿元,该业务营收占比为7.36%;超级电容营业收入为1.63亿元,其营收占比为6.19%

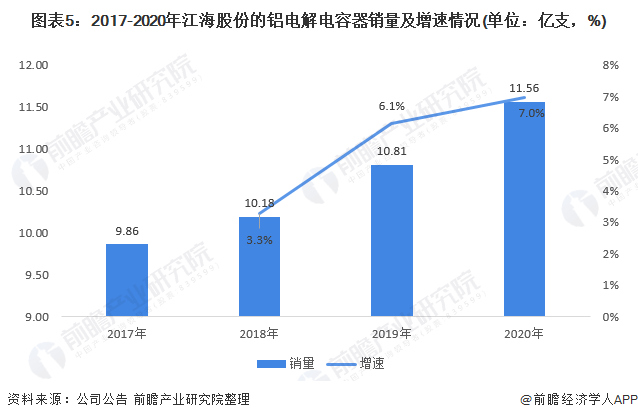

从铝电解电容器产品的产销量来看,2017-2020年江海股份铝电解电容器产销量呈上涨的趋势,2020年江海股份铝电解电容器产量为11.83亿支,同比增长了9.1%。2017-2020年,江海股份铝电解电容器销量整体呈上涨的趋势,2020年江海股份铝电解电容器销量为11.56亿支,同比增加了7.0%。

注:*由于江海股份未公布铝电解电容器产品的具体产销情况,故该数据为江海股份电子元件产品的整体产销情况。其中,铝电解电容器产品在江海股份电子元件业务中占比超过85%。下同。

从铝电解电容器细分产品产销率来看, 2017-2020年铝电解电容器的产销率整体呈现波动态势,分别为96%、101%、100%和98%。2020年,公司产品供需处于供过于求的状态。

从销售区域来看,2020年江海股份出售的收益主要国内市场,国内市场营业收入为18.30亿,占比为69.45%;国外市场营业收入为8.05亿,营收占比为30.54%。

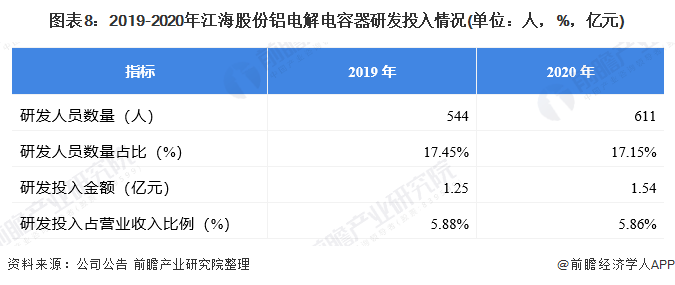

江海股份在三大产品群(包括铝电解电容器、超级电容和薄膜电容)投入研发资源,并走产学研用合作研发道路。通过短、中期制定的研发计划项目的实施开发出新产品、新技术、新工艺,提升产品技术性能和市场竞争力,增强公司的核心竞争力。2020年,江海股份研发投入进一步增大,研发投入金额为1.54亿元,同比增长了24%。

从铝电解电容器业务的经营情况去看,2017-2020年,江海股份的铝电解电容器业务呈上升态势,2020年江海股份铝电解电容器业务营业收入营业收入为20.52亿元,同比增长了9.4%。公司工业类铝电解电容器销售比重超过73%。

固态片式铝电解(MLPC)和固液混合铝电解电容器已在2020年末进入批量生产,向国内外笔记本电 脑、服务器、5G通讯设备、高清显示系统供货,成为铝电解电容器未来重要的增长极。

注:*由于江海股份未公布2020年之前关于铝电解电容器产品的具体营收情况,故2017-2019年数据为江海股份电子元件产品的整体营收数据。其中,铝电解电容器产品在江海股份电子元件业务中占比超过85%。

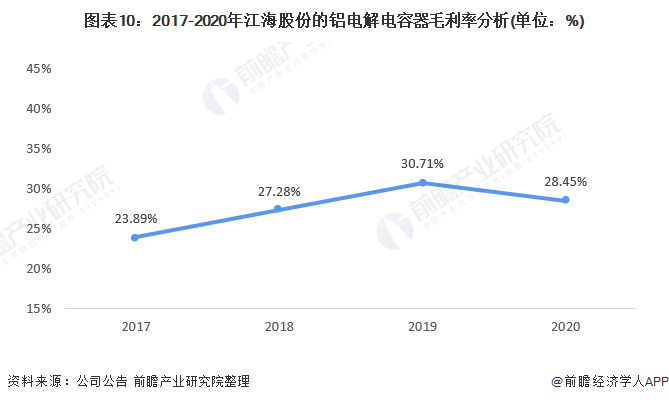

从铝电解电容器业务的毛利率来看,2017-2020年,江海股份铝电解电容器业务毛利率总体呈波动态势。2020年江海股份铝电解电容器业务毛利率为28.45%,相较于2019年下降了2.26个百分点。

在推动产品高端化方面,江海股份建立了多个战略联盟,对于高压大型铝电解电容器、高压化成铝箔和日本日立公司合作;对于高分子固体铝电解电容器、车载铝电解电容器,和日本ELNA公司合作,为公司快速提升技术水平,占领更高端市场创造了难得的机遇。

在完善产业链方面,积极布局三大电容器用关键材料的技术工艺研究攻关和产业化,延伸了铝电解电容器产业链,开发出国内高比容、高强度、高一致性的高压腐蚀箔、固态高分子用涂炭箔,解决了腐蚀和化成污水处理技术;掌握了各类真空镀膜技术工艺,研制了多种超级电容器电极,有效地保障了材料性能、品质和供给,有力地提高了电容器市场竞争力,形成产业链优势。

以上数据及分析请参考于前瞻产业研究院《中国铝电解电容器行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

本报告前瞻性、适时性地对铝电解电容器行业的发展背景、产销情况、市场规模、竞争格局等行业现在的状况进行分析,并结合多年来铝电解电容器行业发展轨迹及实践经验,对行业未来...

前瞻产业研究院中国产业咨询领导者,专业提供产业规划、产业申报、产业升级转型、产业园区规划、可行性报告等领域解决方案,扫一扫关注。

【行业深度】2024年中国面膜行业竞争格局及市场占有率分析 市场集中度较低

预见2024:2024年中国净水器行业市场规模、竞争格局及发展前途分析

重磅!2024年中国及31省市装配式建筑行业政策汇总、解读及发展目标分析

预见2024:2024年中国机械式停车设备行业市场规模、竞争格局及发展前途分析

预见2024:2024年中国橡胶助剂行业市场规模、竞争格局及发展前途分析

【行业深度】2024年中国集成灶行业竞争格局及市场占有率分析 市场集中度较低

【最全】2024年中国奢侈品行业上市公司市场之间的竞争局势分析 三大方面做全方位对比